Avantium flinke stap verder – Interview met CEO Tom van Aken

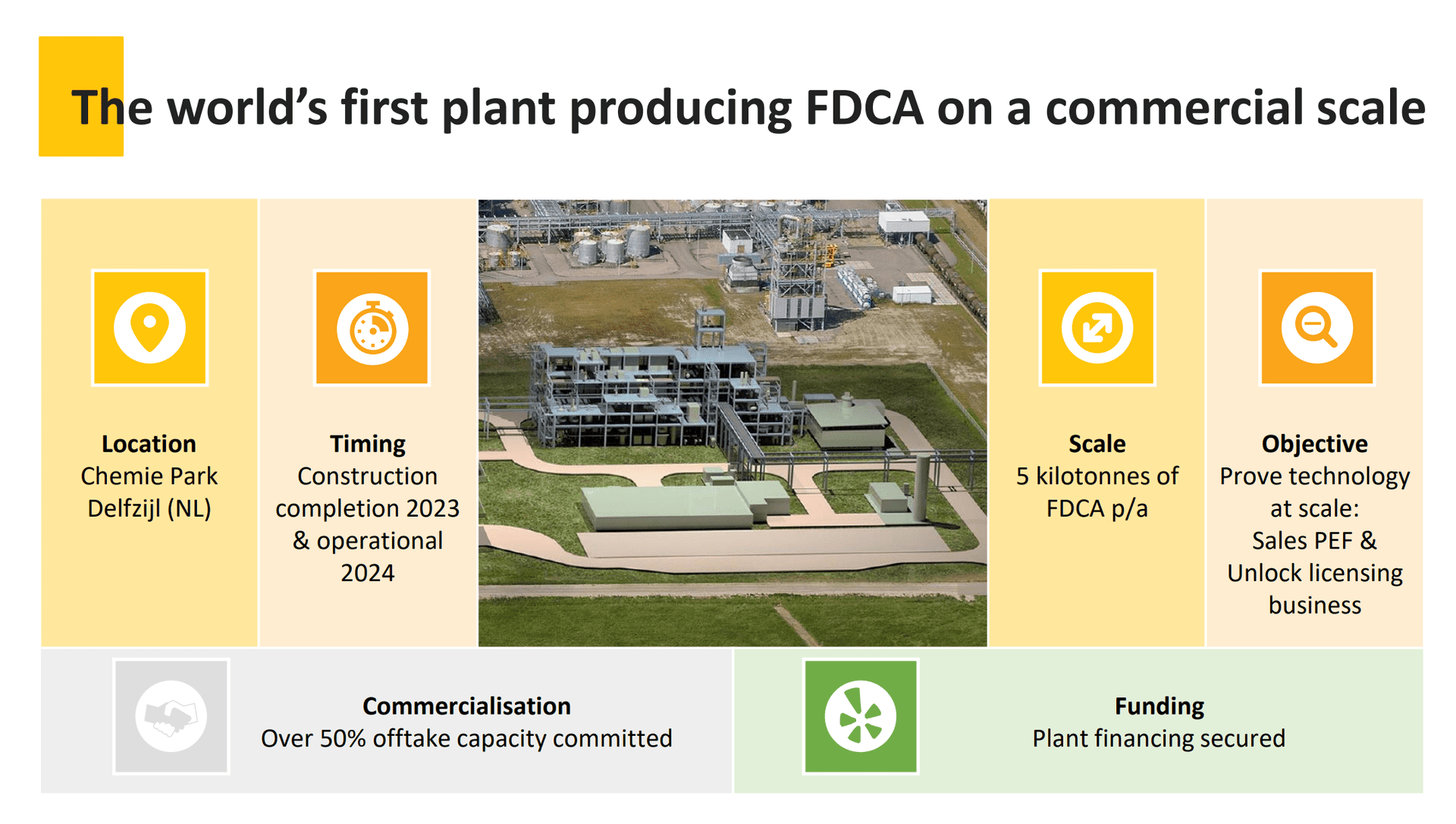

Avantium is sinds 15 maart 2017 beursgenoteerd. CEO Tom van Aken, al 15 jaar als CEO werkzaam bij de scale-up, kondigde vorige week aan dat de financiering van de nieuwe fabriek in Delfzijl rond was.

Avantium kan nu haar zelf ontwikkelde procédé voor het maken van FDCA gaan vermarkten. FDCA is de belangrijkste bouwstof is voor het plantaardige en volledige recyclebare PEF.

Dat gebeurt in eerste instantie door het zelf fabriceren van deze bouwstof, zodat de markt kan zien hoe het product werkt. Avantium gaat daarvoor ’s werelds eerste commerciële FDCA fabriek bouwen en opereren. De bouw moet eind 2023 gereed zijn en vanaf 2024 moet PEF commercieel verkrijgbaar zijn.

Daarna is het de bedoeling dat andere bedrijven, bijvoorbeeld chemische bedrijven, in licentie van Avantium het product op grote schaal gaan produceren, wat de kosten aanzienlijk naar beneden zal brengen.

Daarnaast wil Avantium binnenkort nog een klein beroep doen op de kapitaalmarkt, om haar tweede product, plantaardige MEG, verder te kunnen ontwikkelen. MEG is een belangrijk ingrediënt voor polyesters zoals PET en PEF. De bedoeling is dat dit samen met Cosun Beet Company (voormalige Suikerunie) naar de markt wordt gebracht.

De Aandeelhouder sprak uitgebreid met CEO Tom van Aken over de stand van zaken bij het Amsterdamse bedrijf.

De fabriek in Groningen komt er, gefeliciteerd. Ik las dat de bouwer en de ontwikkelingsmaatschappij Groningen zelfs mee financieren?

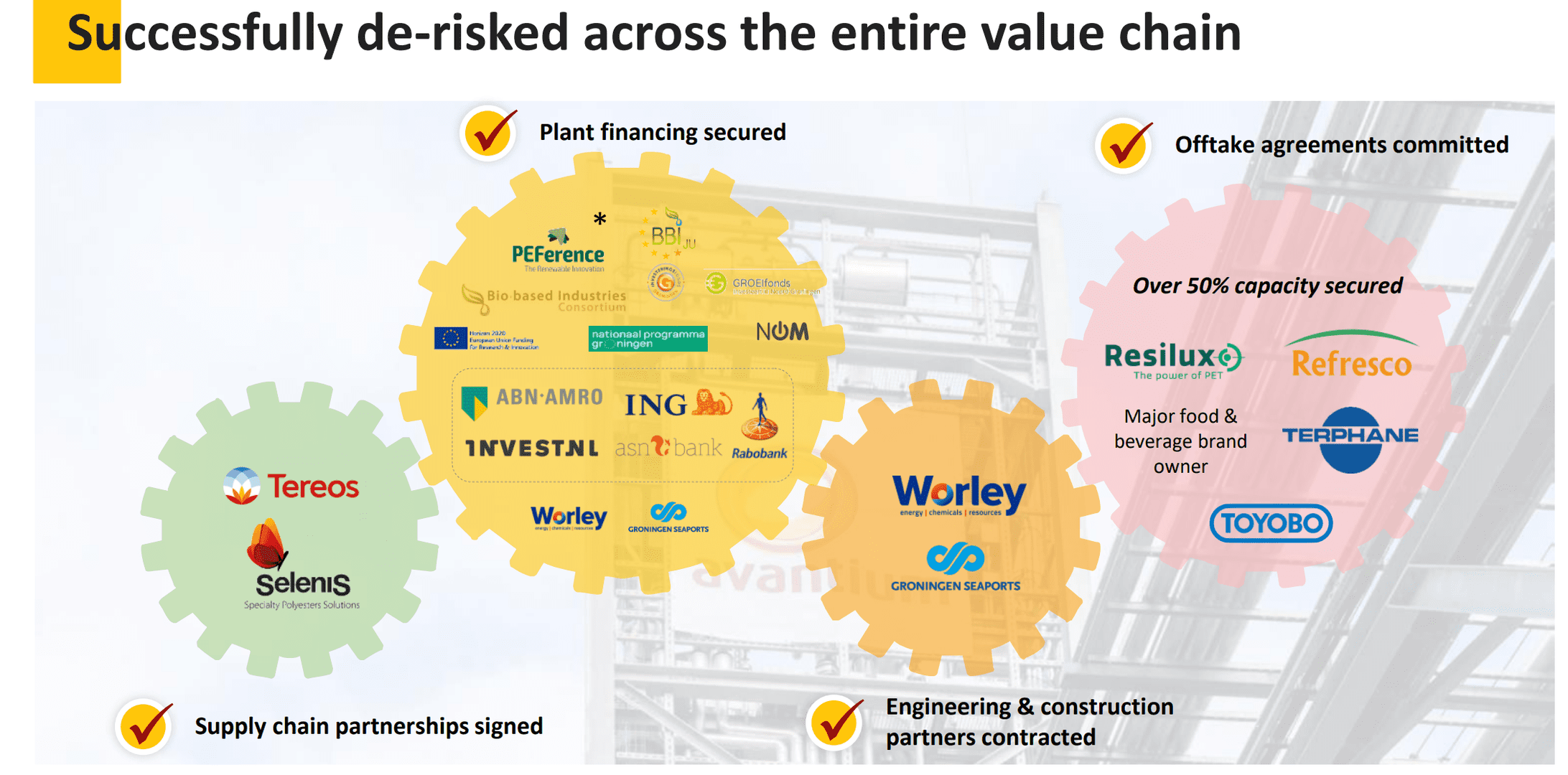

Ja, dat klopt. Worley, de engineering contractor, doet de engineering, de inkoop van de onderdelen en de bouw van de fabriek. We hebben een gezamenlijk team met Worley dat toezicht houdt op de bouw. Wij moeten de fabriek straks opereren natuurlijk.

Dat Worley aandeelhouder is, is niet gebruikelijk in deze wereld, maar zij doen dat om dat voor hen deze fabriek niet het eindstation is. Als wij straks een licentie verkopen aan laten we zeggen een bedrijf in Thailand, dan kunnen zij dat mede engineeren.

Voor ons is het prettig dat we een partij hebben die het mede wil uitvoeren en daarnaast hebben we met ze afgesproken dat ze een eventuele kostenoverschrijdingen met ons delen. Dus als de fabriek onverhoopt 125 miljoen kost in plaats van 115 miljoen, dan nemen zij de helft van die 10 miljoen extra voor hun rekening.

Doet Groningen ook mee in deze kostendeal?

Nee, dat niet, Groningen zit er in met een aantal aandeelhouders, zoals Groningen Seaports, dat wordt de landlord voor ons, die regelen een deel van de utilities die we nodig hebben en regelen alles wat er ter plekke nodig is, zoals de stroomleidingen, elektriciteitskabels etcetera.

Die zijn samen met Worley minderheidsaandeelhouder, samen bezitten zij nu 22,6% in onze dochteronderneming Avantium Renewable Polymers die verantwoordelijk is voor de fabriek.

Waarom is er gekozen voor Delfzijl als lokatie? De proeffabriek staat immers in Geleen?

Als je een chemische fabriek gaat bouwen, kom je vanzelf op een chemische cluster terecht, dat is in Rotterdam, Geleen, Delfzijl, Terneuzen of Moerdijk. Delfzijl heeft voor ons het voordeel dat we bij een zeehaven zitten, de infrastructuur is er goed en Delfzijl wil zelf graag een hub worden voor de groene chemie.

De meeste chemische clusters willen je graag hebben maar dat ze mee investeren zie je natuurlijk niet vaak, dat is voor ons ook een mooie bijkomstigheid.

Daarbij kijk je ook waar goede mensen beschikbaar zijn, we hebben voor de fabriek straks zo’n 60 mensen nodig en uiteindelijk kwamen we zo op Delfzijl uit.

Hoe werkt het procedé om FDCA (a) te maken?

Het proces gaat als volgt: je haalt suiker de fabriek in, via fructosesiroop, daar haal je het water uit via een dehydratatieproces door middel van een katalysator. Daarna wordt het geoxideerd tot FDCA (furaandicarbonzuur), dat is een bestaand proces in de chemische industrie en dan wordt het product gezuiverd zodat er zuivere FDCA ontstaat.

Dat verschepen we naar onze contractor die er PEF van maakt, dat zijn korrels die vervolgens naar de eindklant gaat die er bijvoorbeeld flessen van blaast of verpakkingen van maakt.

Avantium maakt alleen de bouwstof FDCA.

Ja, wij maken dus alleen de bouwstof voor PEF (polyethylene furanoate). Dat komt omdat je die laatste stap, om PEF te maken gewoon in bestaande fabrieken kan doen. Het heeft niet zo veel zin om nieuwe fabrieken daarvoor te bouwen.

De grondstof voor de fabriek in Delfzijl is suiker. In welke vorm wordt dat aangevoerd?

Suiker komt erin als een siroop, dat komt met vrachtwagen of schip en wordt geleverd door Tereos vanuit bedrijf in Aalst, België. Dat is een enorm bedrijf met zo’n 22.000 medewerkers dat graan uit Noord-Frankrijk en België verwerkt en siroop uit het zetmeel haalt.

De klanten: zijn Coca Cola en Danone, nog steeds investeerders, ook de launching customers?

Nee, zij zijn niet de huidige launching customers maar wel aandeelhouder, ze steunen ons initiatief nog steeds. Voor hen geldt dat onze fabriek nog te klein is, bij deze fabriek zal de kostprijs zo rond de 8 a 10 euro per kilo gaan liggen en dat is voor Danone en Coca Cola nog niet het logische punt om in te stappen.

Momenteel hebben we vijf launching customers, twee bedrijven die een soort film maken van PEF, hele dunne folie, een Japans bedrijf en een Amerikaanse bedrijf, en daarnaast zijn er drie partijen die flessen gaan maken van PEF.

Een ervan is Refresco, een voormalig beursgenoteerd bedrijf en het Belgische Resilux. De vijfde launching customer is een grote Brand Owner, die we nog niet bekend hebben gemaakt.

Waarom niet?

Dat heeft te maken met de beschikbaarheid van het product. Als we dat nu bekendmaken, gaan de klanten die dat zien er wellicht om vragen en verwachten zij dat dat morgen in de winkel ligt. En in principe duurt dat nog een jaar of twee natuurlijk voor één en ander op de markt komt.

Zo’n bedrijf kan dan bijvoorbeeld beschuldigd worden van green washing, en daarom wachten ze daar liever mee tot het zover is met het product.

Refresco was ook aanwezig op jullie beleggersdag?

Ja, eind maart hebben we een beleggersdag georganiseerd in Geleen, bij onze proeffabriek waar beleggers konden zien hoe het proces in zijn werk gaat. Refresco was daar ook en die hebben onze beleggers uitgelegd waarom zij graag meedoen als launching customer.

Refresco gaat het in eerste instantie gebruiken voor hun vruchtensappen. Ze lieten een voorbeeld zien van verse jus d’orange: als je dat verpakt in een PET-fles zie je dat het vrij snel bederft. Om die reden moet je er conserveringsmiddelen aan toevoegen.

Maar dat gaat weer ten koste van de smaak en ook gaat het vitamine C-gehalte vrij snel achteruit. Refresco heeft nu een PEF-fles gemaakt die 30% lichter is. Het product is 6 tot 7 keer langer houdbaar en ze hoeven er geen conserveringsmiddelen meer aan toe te voegen, de smaak blijft langer houdbaar en het vitamine C-gehalte blijft langer behouden.

Daarmee krijg je een heel ander kostenplaatje, PEF is in eerste instantie duurder, ongeveer 4-5 keer duurder dan PET maar als je al die andere factoren meerekent, dan komt het er dus heel anders uit te zien.

Hoe zit zo’n contract in elkaar? Betalen ze mee?

De launching customers garanderen een bepaalde afname voor een periode van vijf jaar. Voor ons betekent het dat ruim de helft van de te produceren voorraad straks al verkocht is.

De andere 50% moet nog wel verkocht worden maar dat zijn we nu aan het uitonderhandelen met allerlei bedrijven.

Zijn deze partijen ervan doordrongen dat het anders moet met de plastic verpakkingen?

Abosluut, ze zitten zelf midden in de transitie van plastic gemaakt uit aardolie naar andere producten. Eerst ging het vooral om CO2-reducties maar de laatste vijf jaar komt de plastic soep steeds meer in beeld.

Recycling leek de oplossing, maar als je alle commitments van de bedrijven in deze sector bij elkaar optelt dan wordt er bij lange na niet voldoende gerecyclet. Dus moeten er andere oplossingen komen en dat is onder andere PEF.

De CEO van Refresco, Hans Roelofs, gelooft er zelf heel erg in en wilde heel erg graag launching customer zijn. Uiteindelijk maken ze natuurlijk allemaal het kostenplaatje wel, maar wel gedreven door de duurzaamheidsslag.

De bottleneck zit eigenlijk vooral nog bij de petrochemische industrie, de gevestigde orde, die wil het graag houden zoals het was en richt zich alleen op recyclen. Het inzicht dat dat onvoldoende is, is op dit moment de beperkende factor.

Liggen er ook kansen in andere takken van sport?

We zitten nu met name in flessen en verpakkingen, maar we hebben onlangs aangekondigd dat we ook gaan samenwerken met LVMH (Louis Vuitton) om PEF in verpakkingen voor beauty-producten te gaan ontwikkelen.

Andere markten zijn bijvoorbeeld vezels: polyester textiel, kleding, dat is een gigantisch grote markt. Naast kleding ook tapijten, gordijnen, de IKEA’s van deze wereld gebruiken ontzettend veel polyester.

Ook interessant is de markt voor zogenaamde engineering plastics, polymeren, die worden bijvoorbeeld veel gebruikt in de auto-industrie, zoals onder de motorkap, in je dashboard, als alles daar van staal was zou de auto veel zwaarder zijn.

We hebben hier nog niet veel in gedaan en dat komt vooral omdat de looptijden behoorlijk lang zijn. Maar als straks het product op de markt is dan gaat het in heel veel toepassingen getest worden.

Avantium wilde in eerste instantie de fabriek met BASF bouwen in Antwerpen. Wat was de reden voor de breuk met BASF in 2019?

BASF wilde graag groot beginnen, maar voor ons was dat behoorlijk risicovol.

Grote chemiebedrijven zijn over het algemeen behoorlijk overgestructureerd, die willen zoveel mogelijk risico’s uitsluiten. Maar een nieuw plastic naar de markt brengen is intrinsiek risicovol. Technisch, commercieel, de vraag is hoe ga ik die risico’s zo slim mogelijk adresseren.

Bovendien, stel dat we daarna, na de eerste fabriek van 500 miljoen een tweede willen maken, dan moeten we weer zo’n groot bedrag uit de markt halen.

BASF dacht dat we het product nooit tegen deze wat hogere prijs zouden kunnen verkopen, maar het ongelijk daarvan is nu wel bewezen. Overigens hebben ze wel gezegd dat zij niet de ideale partner voor onze specialty toepassingen waren.

Op de beurs werd die breuk niet gewaardeerd.

Nee, dat was pijnlijk omdat de markt BASF gelijk gaf, beursgenoteerd zijn is dan niet echt een voordeel, iedereen sabelt je neer. Mensen gaan denken dat als zo’n grote partij het niet ziet zitten, dan zal het ook wel niks zijn.

Het verbaasde me eerlijk gezegd wel dat de markt zoveel vertrouwen gaf aan een groot bedrijf. Een vreemde constatering, alsof grote bedrijven altijd gelijk hebben. Ik ken zoveel sectoren waar dat niet zo is. Kijk naar de automarkt bijvoorbeeld, waar iemand van buiten, Tesla, de hele boel op zijn kop zette. En de rest volgt nu.

Jullie keus viel dus op het uitventen van de technologie door middel van licenties?

Ja, licenties zijn heel gebruikelijk in deze wereld, we verwachten zo’n 25% aan royalty’s te krijgen. Of het uiteindelijk royalty’s worden of milestone payments valt overigens nog niet te zeggen, dat zal per klant verschillend zijn en uiteindelijk wel een mix van beide worden.

Het gaat er om dat we nu kunnen laten zien dat onze technologie werkt, en dat er een markt voor is. Als dat het geval is, gaat er een hele grote markt open. We zijn al met verschillende partijen in gesprek om licenties te verkopen.

Dat kunnen verschillende partijen zijn, zoals de bedrijven die de suikers maken maar ook grote chemiebedrijven en bijvoorbeeld bedrijven die de plastics maken en gebruiken.

Er zijn bedrijven die dat veel beter in staat zijn dan wij om een grote fabriek te bouwen. Die hebben die ervaring en daarvoor moet je ook goed gekapitaliseerd zijn. Onze cost of capital is wat dat betreft te hoog in vergelijking met dergelijke bedrijven.

En de Coca-Cola’s en Danones van deze wereld, gaan die daar ook in stappen?

Nee, niet op die manier. Die maken nu ook geen verpakkingen, dat besteden ze uit, zij kopen dat product in en dekken dat commerciële risico af.

Ze blazen wel vaak hun eigen flessen, dat moet naast de vulcapaciteit gebeuren want anders moet je veel lucht vervoeren van de ene fabriek naar de andere.

En het mooie is, dat ze de bestaande assets kunnen gebruiken om flessen te blazen, er moeten alleen andere korrels is. Ook de partij die daarvoor zit, die de PEF-korrels maakt kan dezelfde machines gebruiken.

Pas de stap die daarvoor zit, de fabriek die het FDCA moet maken, daar worden de investeringen gedaan.

Is het procedé zo ingewikkeld dat het niet na te maken valt? Hoe staat het met de concurrentie?

Er is door andere bedrijven wel naar gekeken, maar niemand was nog op het idee gekomen om alcohol te gebruiken in plaats van water. Het gebruik van alcohol is de crux in dit proces, dat heeft onze creatieve Chief Technology Officer Gert-Jan Gruter zo’n 15 jaar geleden ontdekt.

We hebben ons proces uiteraard vastgelegd met patenten. Als andere bedrijven nu ook hieraan beginnen, staan ze misschien over tien jaar waar wij nu staan. Wij zijn zo’n 15 jaar bezig geweest.

En dan zijn wij alweer veel verder. Ik maak me overigens geen illusies dat op een dag iemand ongeveer hetzelfde kan maken, maar een beetje concurrentie is ook niet verkeerd.

Invest NL van Wouter Bos heeft 30 miljoen euro geinvesteerd?

Ja, dat klopt. Ik vond het leuk dat Wouter Bos bij BNR zei dat hij vooral trots was op de financiering die hij aan Avantium verstrekt had. Daar is Invest NL nu juist ook voor bedoeld.

Verder zijn er vier banken die elk 15 miljoen op tafel leggen, waarmee we de fabriek in Delfzijl kunnen financieren.

Wat zijn de precieze kosten van die fabriek?

Het gaat om bouwkosten van circa €115 miljoen. De totale financiering, daar zitten ook de operationele kosten bij, beloopt zo’n €192 miljoen. Dan heb je het dus over de bouwkosten, de operationele kosten van zo’n €65 miljoen en een deel rentekosten.

We financieren dat met deze leningen, een €30 miljoen aan subsidie en €45 miljoen van ons zelf en dan hebben we nog de ontwikkelingsmaatschappij van Groningen en Worley die samen meedoen voor €30 miljoen.

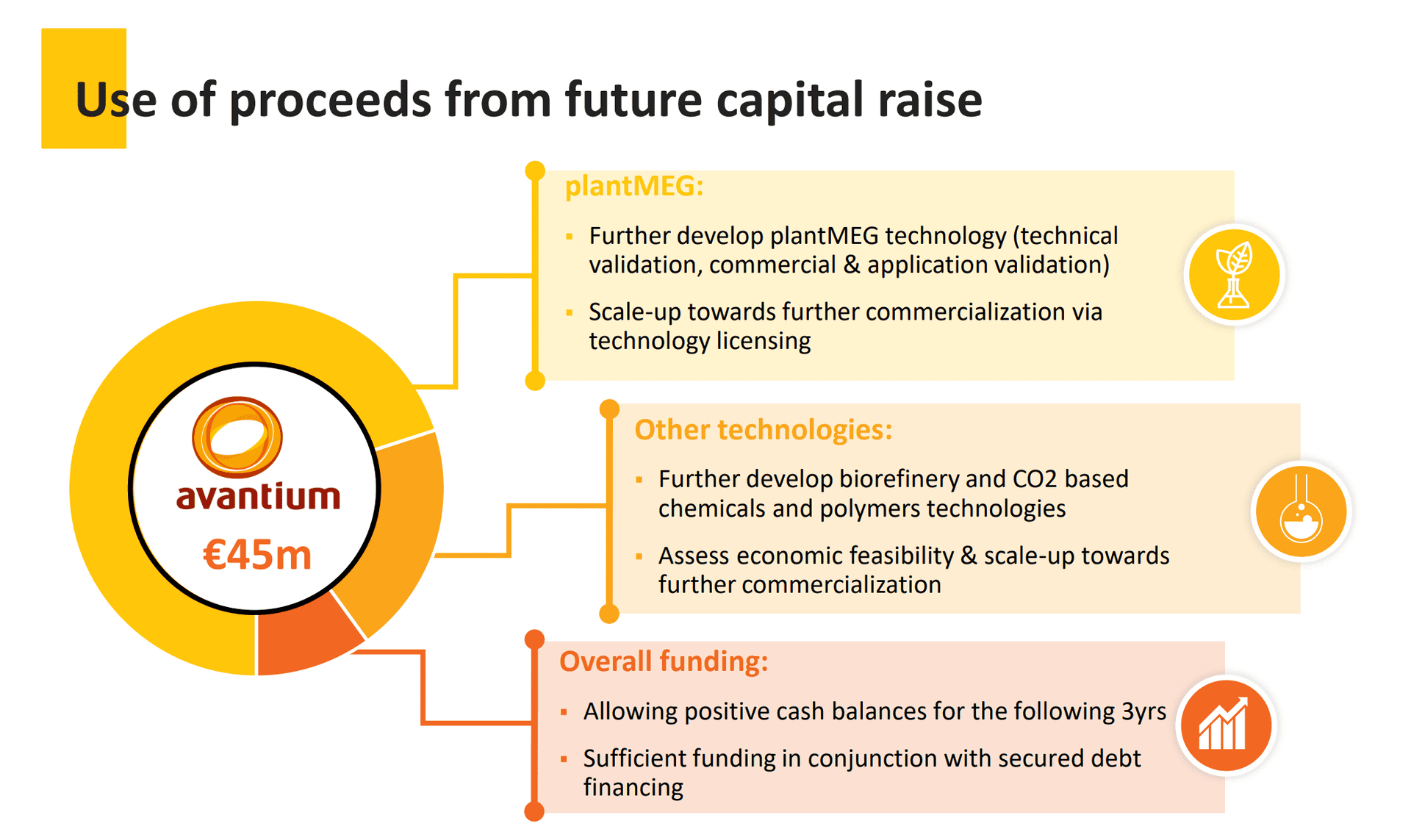

Toch willen jullie binnenkort nog een nieuw beroep doen op de kapitaalmarkt?

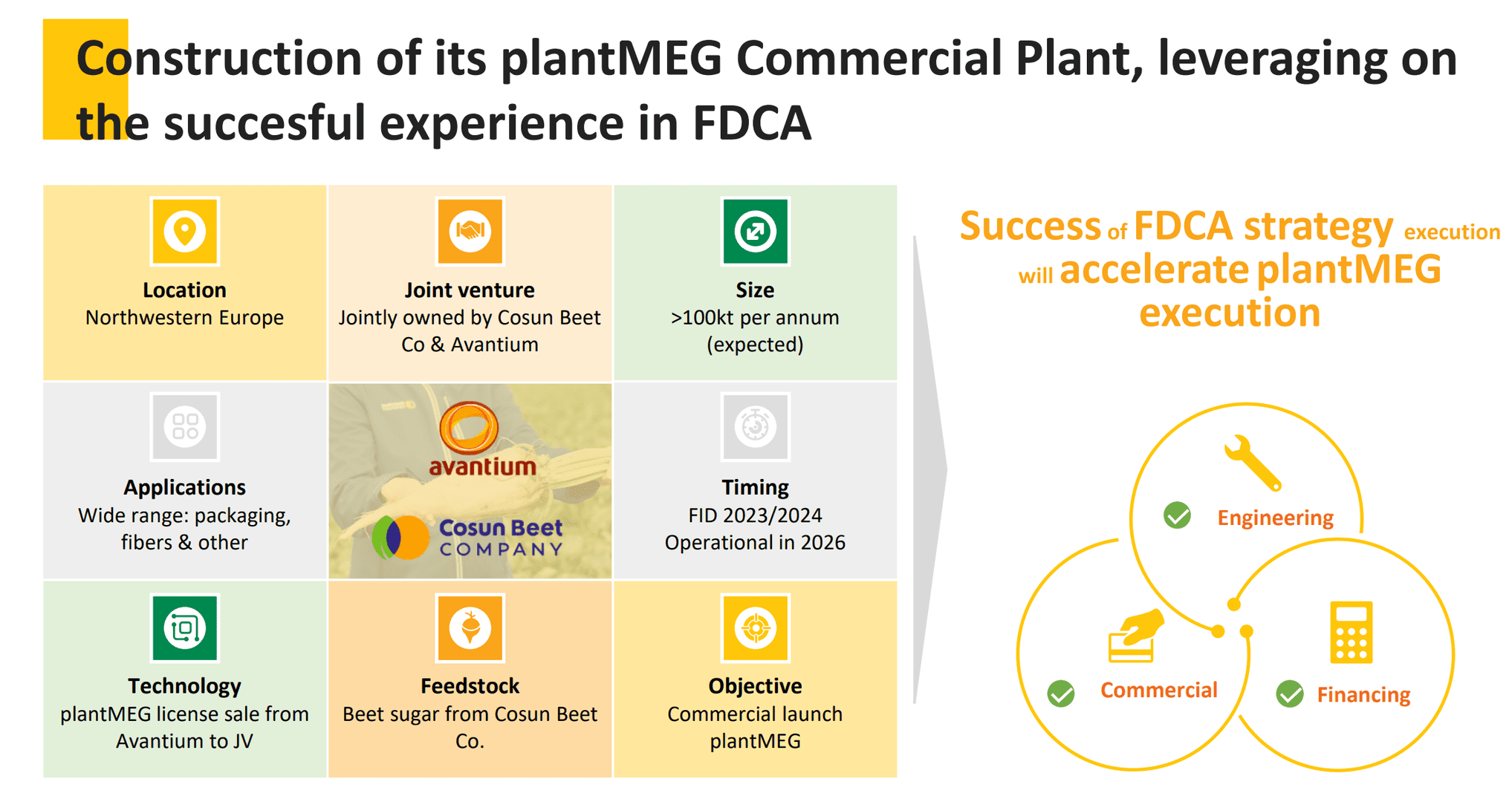

Ja, inderdaad maar dat is voor een andere productlijn. Samen met Cosun Beet Company, de voormalige Suikerunie, plannen we een industriële fabriek voor een ander procedé, waarbij we suikers omzetten naar plantaardige MEG (mono-ethyleenglycol). MEG is zeg maar de E in PET en PEF en daarmee een blockbuster product.

We hebben daartoe de intentie een joint venture met Cosun Beet Company (CBC) op te zetten waarbij het de bedoeling is dat we in 2024 een beslissing gaan nemen over een te bouwen fabriek. Met de €45 miljoen die we nu willen gaan ophalen willen we deze technologie verder engineeren ten behoeve van deze fabriek.

Het mooie hiervan is dat fabrikanten van flessen straks zo maar een flinke CO2-reductie kunnen laten zien als ze MEG gaan gebruiken in plaats van oliegerelateerde producten.

Als je ethyleen uit olie vervangt door ethyleen uit suiker bespaar je zomaar 70-90% aan CO2-uitstoot. Dat is voor fabrikanten van PET-flessen dus heel aantrekkelijk want hiermee verlagen ze hun carbon footprint aanzienlijk.

In de samenwerking met Cosun Beet Company leveren zij dan de suiker en zullen zij uiteindelijk ook een flink deel van de investering voor de te bouwen fabriek voor haar rekening nemen.

Wat dat betreft sluit ik overigens niet uit dat Avantium tegen die tijd opnieuw een beroep zal doen op de kapitaalmarkt. Maar tegen die tijd staan we er natuurlijk anders voor. Dan is de fabriek in Delfzijl operationeel en weten we hoeveel de fabriek met Cosun Beet Company zal gaan kosten.

Bij de vorige kapitaalverhoging maakten jullie gebruik van een zogenaamde ABB, Accelerated Book Building. Dat gaat dan overnight, maar particuliere beleggers kunnen dan niet mee doen. Zal dat deze keer anders zijn?

Ja, het is duidelijk onze intentie om onze grote basis van retailinvesteerders mee te kunnen laten doen.

Ongeveer 40% van onze aandeelhouders zijn particuliere beleggers en alleen daarom al zouden we het graag mogelijk willen maken dat deze groep investeerders, die voor ons heel belangrijk is, met zo’n kapitaalverhoging mee kan doen.